目次

「勝率を上げること」。これは投資をやる上で、一番重要なキーワードです。投資での売買では勝ち負けを繰り返しながらもトータルで見たら利益が出ている、といったようなスタイルを確立できれば、必ず儲け続けることが出来ます。そして、勝ち負けは繰り返すなかで、勝率は高いに越したことはありません。

そして、その勝率をあげるためはトレーダーの多くがテクニカル分析を使って取引をしています。その理由は、相場の価格の動きを数値で表してくれるため、運や勘に頼るのではなく、客観的に相場を分析ができるからです。

ただ、ひとまとめにテクニカル分析といっても、使う人によって使い方も様々です。自分の投資スタイルにあったものを使わなければ、あまり効果的に活用は出来ません。そのために、この記事では、テクニカル分析の基礎を解説しながら、投資スタイルに分けたテクニカル分析の使い方なども紹介していきます。

売り買いのタイミングを見極める

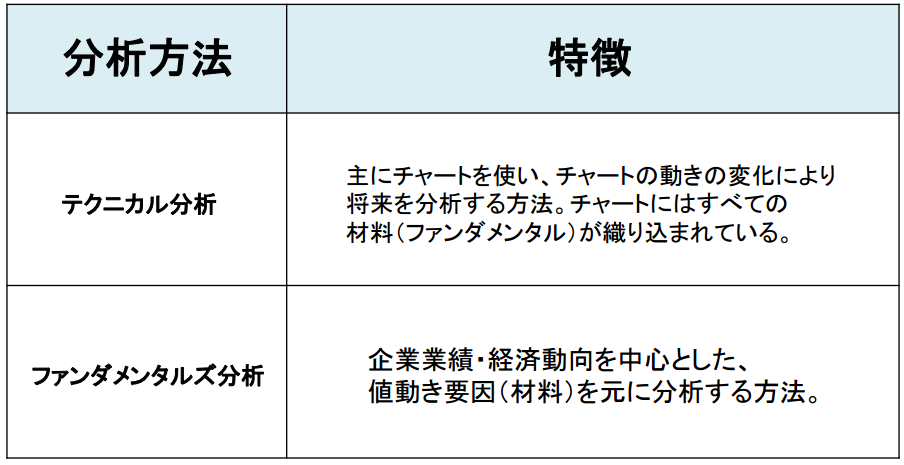

まず、相場の値動きを予測するには、大きく分けてふたつの分析方法があります。ファンダメンタルズ分析とテクニカル分析です。

この記事では、テクニカル分析について解説しますが、はじめにざっとふたつの分析方法の特徴を説明します。

ファンダメンタルズ分析とは、主に経済の基礎的指標に注目して、今後の相場がどう動くのかを予測する分析手法のことです。相場の価格が動く理由はいくつもあるため、混乱してしまいがちですが、基本的には金利水準が高く経済力の大きな国ほど通貨は買われやすくなるため、ファンダメンタルズ分析は、その国の国力の変化を注意して見て、相場を分析する手法となります。

これに対して、テクニカル分析は、過去の値動きを予測する方法です。相場の情報の中で、唯一絶対的に正しい情報が過去の値動きです。なぜならば、ある過去の時点の価格は、そのときの様々な価格変動の要因がすべて反映されているため、価格はあらゆる情報を数値化した絶対的な情報であり、数値による客観的な分析が出来るのです。

ちなみにテクニカル分析は、さまざまな種類のチャートが用いられるため、「チャート分析」と呼ばれることもあります。

ファンダメンタルズ分析とテクニカル分析はどちらが優れているかなどはなく、分析する上での得意分野が異なると考えるといいでしょう。

ファンダメンタルズ分析は今後の相場の大きなトレンドを見定めるのに向いています。一方で、テクニカル分析は、売買のタイミングを計ったり、ある時点での価格を予測するのに向いているので、分析する目的によってファンダメンタルズとテクニカルを上手に使い分けることが重要ことを覚えておきましょう。

テクニカル分析に利用されるチャートは3種類

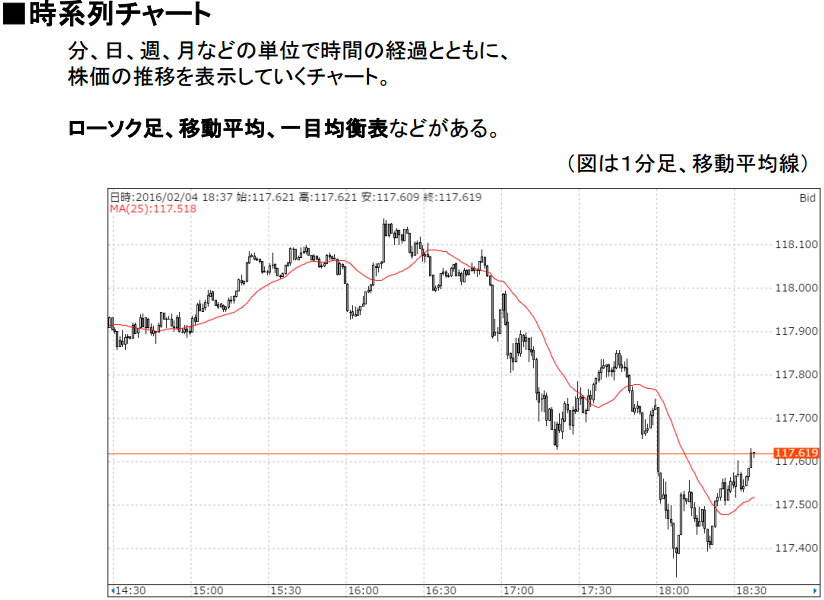

ここからは、テクニカル分析について詳しく解説していきます。テクニカル分析にはチャートというものを使用します。このチャートとは、ある一定の期間の過去の値動きをグラフ化したもので、大きく分けると次の3つの種類があります。

・時系列チャート

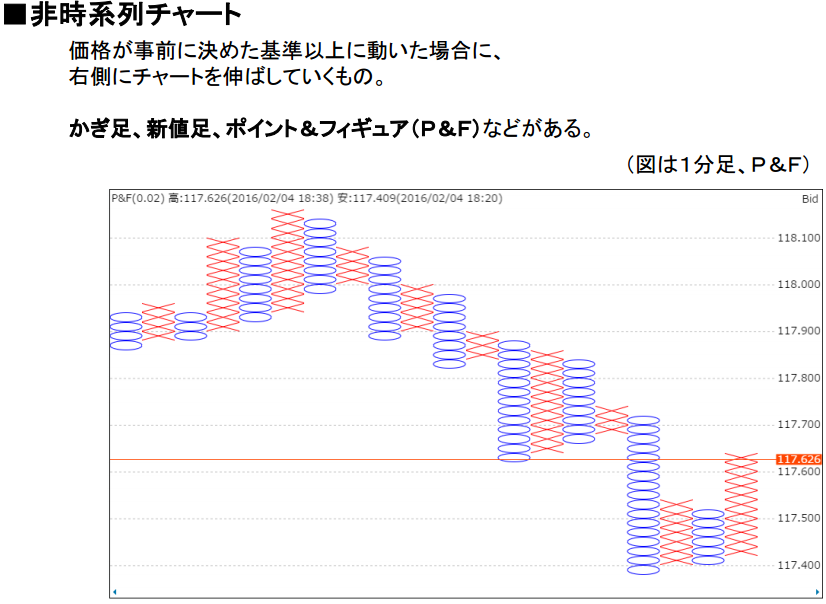

・非時系列チャート

・オシレーター系チャート

まず、最もよく用いられるのが、「時系列チャート」です。代表的な時系列チャートはローソク足で、時間ごとに値がどう動いたかを表しています。他にも移動平均線、一目均衡表なども使用頻度が高いもので知られています。

次に、「非時系列チャート」です。これは時間ごとの値動きを表すのではなく、価格に事前に決められた基準以上の動きがあったときにチャートが作り出されていきます。代表的な非時系列チャートはかぎ足、新値足などがあります。また、外国為替市場ではポイント&フィギュア(P&F)というチャートがよく利用されています。

そして最後が、相場の値動きの変動幅(ボラティリティ)や買われすぎ売られすぎなどの過熱度を見る「オシレーター系チャート」です。なかでもMACD、RSI、RCI、ストキャスティクスなどが人気が高いです。ただ、このオシレーター系チャートは細かい値動きの分析が苦手なため、ローソク足や移動平均線などの「時系列チャート」と組み合わせて、分析の精度を高めるために使われることが多いです。

トレードの成功確率を上げる

価格が動くときの理由は様々なものがあり、「なぜ今現在はこの価格なのか」ということはファンダメンタルズ分析だけでは説明がしづらいです。また、金利の変動で長期的には相場が今後、半年や一年でこう動くということは予想できても、1日や1週間という短期の値動きまでは分かりません。しかし、ファンダメンタルズ的には特に変化もほとんどないという時でも、価格には変化があり、ユーロ/円などの通貨では突如として1円程度動くこともよくあることです。

そこで、テクニカル分析は短期的な値動きの予測が得意なため、売買のタイミングや価格の予測をするのには向いてるため、短期の売買がしたい場合はやはりテクニカル分析を使って、短期的な値動きの傾向をつかみ、売買のタイミングを探ったうえで取引した方が、成功率は上がります。

また、FXを行うトレーダーの多くは、ある程度の倍率でレバレッジ(※1)をかけて投資を行っています。このレバレッジが高ければ、小さな値動きでも大きなリターンを得ることが可能ですが、1pips単位の細かな値動きをファンダメンタルズで分析するのは不可能です。そうなると、やはりテクニカル分析で値動きの流れから次にどう動くのかを予測するほうが確実性は高くなります。

このようなことから、利益を上げ続けているほとんどのトレーダーは、ローソク足や移動平均線を見ながら、価格の動きを予測し、その予測に基づいてトレードしています。

長所

・長期の相場予測に適している

・価格変動の一番大きな要因はファンダメンタルズの変化による短所

・材料がいっぱいあって全部を知ることは不可能

・具体的に買うタイミング、売るタイミングが分からない

■テクニカル分析

長所

・短期相場の予測に適している

・買うタイミング、売るタイミングが分かりやすい

短所

・完璧に将来を予測できるテクニカル分析はない

・テクニカル指標の種類が多く、どれを使ったらよいか混乱しやすい

※1 レバレッジ

FXでは、はじめに取引会社に自分のお金を証拠金として預け入れることで、証拠金の数倍~数百倍の金額で取引することができます。これをレバレッジといいます。

投資スタイルによってチャートの期間を変える

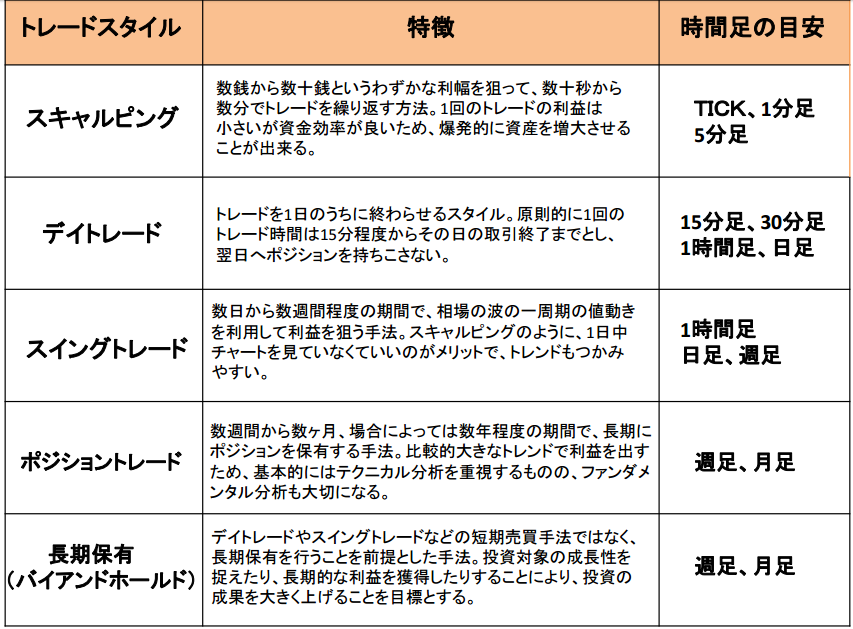

テクニカル分析では、売買タイミングをつかむのに役立ちますが、投資スタイルによって見るべきチャートの時間軸が大きく異なります。

たとえば、昼休みや平日帰宅後に取引をする超短期のトレードスタイルであれば、売買のタイミングは、ほんの一瞬ということになります。逆に1年以上、ポジションを保有する長期のトレードスタイルなら、売買タイミングは数日から数週間にわたることも珍しくないです。

したがって、テクニカル分析は、チャートの時間軸を自分の投資スタイルにマッチさせたうえで行うのが鉄則となります。では、投資スタイルごとに、どの時間軸を使ったらいいか、ざっとしたイメージは下記の図になります。

スキャルピングとは超短期の売買や、小さな値動きを狙って利益を出すタイプのスタイルのことです。このタイプのトレーダーは、TICKや1分足、5分足といった短い時間軸のチャートを使ってテクニカル分析を行い、相場のトレンド(※2)は30分足や1時間足でチェックします。週足や月足など長いスパンのチャートは一切見ないという人も多いです。▼デイトレード

スキャルピングに比べるともう少しゆったり構えて売買するタイプのスタイルのことです。このタイプのトレーダーは15分足や30分足を主に用いて、相場のトレンドをつかむには1時間足や日足が使われることが多いです。

▼スウィングトレード・ウィークトレード

数日から1週間にわたってポジションを持って売買するタイプのスタイルのことです。このタイプのトレーダーは、1時間足や日足、週足を多用します。売買のタイミングをピンポイントでつかみたいときには、15分足や30分足も利用します。

▼ポジショントレード・長期保有(バイアンドホールド)

ポジショントレードや長期保有の場合は、いかに大きな利幅を得られるかがポイントになるため、週足や月足といった長い期間のチャートを分析し、トレンドの大きな転換点を見極める必要があります。ファンダメンタルズ分析の重要度も増し、長期的な視点で通貨の強さを見極める目が必要になってくる投資スタイルです。

※2 トレンド

FXには「売りと買い」の2つの取引方法があり、「流行している通貨」つまり「人気がある通貨」と言うのは買われる傾向にあります。逆に、「流行していない通貨」つまり「人気が無い通貨」と言うのは売られる傾向にあります。

このように、人気があるかないかがハッキリしていて、人気のある通貨が買われる事で、その通貨の値段が上がっていったり、逆に人気のない通貨が売られる事で、その通貨の値段が下がっていく事を「トレンド」と言います。また、人気の有り無しがハッキリとしている状態を、「トレンドが発生している」と言います。

気分によって時系列を変えないことが重要

トレードのスタイルとチャートの時間軸の関係を簡単に説明しましたが、自分に合う時間軸を見つけることが大切です。

同じ期間のチャートを見ていても、日足チャートしか見ていない人と、1時間足チャートしかみていない人では、価格の変動の印象が変わってきます。そのため、気分によって毎回、異なる時間軸のチャートを見ていては、相場の動きをしっかりと見ることが出来ているとは言いません。

時間軸を変えて見ると、日足では上昇トレンドでも週足で見れば下降トレンドになっているということもあります。ある時間軸を使うと決めたら、その時間軸のチャートを見続けなければ、チャートから得られる情報に連続性がなくなってしまいます。たとえ同じ期間のチャートでも、1本のローソク足の期間が異なれば、チャート全体の印象は、全く違ったものになることを覚えておきましょう。

たとえば、下の画像は15分足で見た時の赤い枠の部分ですが、このチャートでみると細かな価格の上下の振り幅は良くわかりません。

それに対し、この赤い枠の部分を1分足のチャートで見た時が下の画像になります。15分足チャートに比べ、1分足チャートのほうが上下の振り幅が激しく見えるため、売買のポイントがたくさんあるように見えます。15分足は、大まかなため売買ポイントが見つけづらい。このようにローソク足を変えるだけでもチャートの印象は大きく変わります。

トレンドの重要性

トレードの戦略を立てるには、相場のトレンドを見極めることが第一のポイントになります。トレンドとは値動きの方向性のことで、上がったり下がったりを繰り返しながらも高値および安値を切り上げている傾向ならば「上昇トレンド」と呼ばれ、その逆は「下降トレンド」となります。

このような上昇トレンドや下降トレンドは一定期間にわたって継続する傾向があるため、トレンドを見極めることは売買をするにあたってとても重要になってくるわけです。

たとえば、上昇トレンドであれば、価格は細かく上下しながら、徐々に高値を追う展開になっていきます。このようなトレンドの時に保有していたポジションを「売り」をしまっては、まったくチャンスがないわけではありませんが、絶好の決済機会が何度も訪れる「買い」に比べればやはり不利になります。

安定した利益を出すためには、このような相場の大きな流れやトレンドをしっかり見極め、それにしたがって売買をすることはかなり重要になります。

また、一般的に長期的なトレンドを把握するためには、ファンダメンタルズ分析を用いることが多いのですが、テクニカル分析でもトレンドを把握することは可能です。むしろ短期のトレンドに関しては、テクニカル分析を用いた方が分かりやすく把握しやすいです。

テクニカル分析が通用しない局面もある

テクニカル分析をいかに極めようとも、必ず相場に勝てるようになるわけではありません。相場において100%正しい情報や分析は存在しないということです。どんなに敏腕のトレーダーであっても、100回投資して100回とも利益を上げることはありえません。

さまざまな分析手法や投資テクニックは、勝率を上げるためのひとつの手段でしかなく、限界があることを理解しておいてください。要するに、テクニカル分析も通用しない局面があるということです。

たとえば、テクニカル分析にはつきものの「ダマシ」です。ダマシとは、テクニカル分析で現れた売買サインとは、逆方向に価格が動くことで、チャート上ではどう見ても下降していて「売り」サインが出ているのに、実際の価格は上昇したりする状況を指します。

テクニカル分析は過去の統計上、「こう動く確率が高い」ということを表しているにすぎないので、ダマシの発生を避けることは出来ません。複数のテクニカル分析を用いて(※3)ダマシではないかどうか確認したり、ダマシと分かった場合はすぐにロスカット(※4)するなど、テクニカル分析を用いる人間の側で、ダマシを避ける工夫をする必要があります。

※3 複数のテクニカル分析を用いてダマシを防ぐ

トレンドがはっきりしている状況では、オシレーター系のテクニカル分析のチャートはダマシが発生しやすくなる傾向があります。そのため、トレンド系指標と併用してチャートをチェックすると細かな値動が分かるのでダマシに気づきやすくなります。

※4 ロスカット

含み損が大きくなりすぎた場合に自動的に行われる強制決済のことを意味します。FXは、レバレッジを高くかけることができる反面、損失もかなり大きくなってしまう可能性があります。証拠金を全額失ってしまうどころか、不足金が発生してしまう可能性もあります。それらのリスクを避けるためにあるのがロスカットです。

まとめ

かなり基礎的な知識をお伝えしましたが、実はここを理解しているとしていないとではかなり売買の勝率にも差が出ます。指標の特徴であったり、自分の投資スタイルに合ったトレードが分かれば、そこから深堀りして勉強していくほうが、とにかくいろんな情報を手に入れるより、よっぽど効率も良いです。まずはこの記事で、効率よく勝率を上げていくための基礎を知っていただき、今後のトレードに生かしてください。

しかし、テクニカル指標にはたくさんの種類があり、すべて覚えて使いこなすことなんて到底無理だと思っている方もいるかもしれませんね。もちろん、投資初心者がすべてのテクニカル指標を使いこなすことは難しいですが、基本的な指標だけでも活用ができれば、取引が格段にしやすくなります。次回の記事では、テクニカル分析の中でも代表的な7つの指標について使用方法や使用時のポイントについて解説していきます。

投資の英知を手に入れたい方へ

僕が運営している投資の学校とは、2008年に「世界水準の投資教育と最高の学びを提供する」というビジョンの元、

大学受験の予備校のようなスタイルで一流の投資家から直接、彼らの実践方法を学べる学校として創業しました。

結果として2021年現在では累計13万人以上の方に講座を体験していただき、

大変多くの勝ち組投資家が誕生しています。

ここに、日本トップクラス…

いえ、世界でも有数の「投資の教養」があることは

手前味噌ながら自信があります。

僕自身も、これまで投資の学校を運営してきた中で、一流の投資家から大変多くの教養を学びました。

そこで投資の学校代表として一番間近で一流の投資家の先生方から学んだ投資の教養を、1人でも多くの個人投資家に届けるためYoutubeで動画を投稿しています。

例えば下記のような動画をご覧いただけます。

・元金10万円スタートでも「億越え」は可能!?お金が驚くほど増える「投資の真の魅力」を教えます!

・【利益率がUPする?】投資の取引記録の付け方とツールのプレゼント

・【稼げる投資の時間帯】一日中パソコンに張り付かなくていいFX投資の時間割!副業FXや株式投資のスキマ時間の効率的な時間帯選びとは!

・【完全版】日本株の個別銘柄で、これから上昇する銘柄を見つける方法

・【永久保存版】初心者が投資で儲かるために覚えておくべき「トレンド」を利益にするための注意点、鉄則とは。

どれも10分ほどで学べる内容になりますので、通勤時間や寝る前のちょっとした時間にご覧ください。