目次

NISAとは、「株や投資信託などの売却益や配当益を一定額非課税にする制度」です。

つまり、NISAの口座で取引をすれば、税金面でかなり大きなメリットを得ることが可能となります。しかし、この素敵な制度もよく知らないとこのメリットを生かすことが出来なません。

なので、これから投資を始めようとしている人も、投資はしていなくてもNISAの口座を持っていない人もしっかりとNISAの仕組みを理解して、この機会にぜひ、NISA口座を開設していただきたいと思います。

NISAとは

NISAとは、2014年1月から始まった「少額投資非課税制度」です。この「少額投資非課税制度」とは、株式投資や投資信託などの新規購入分を対象として、その配当金や売却益から5年間は税の徴収がされなくなる(非課税)制度です。

また、この制度は2014年から2023年までの10年間の期間限定の制度となっています。

非課税の対象は「株式投資の配当金」・「売却益」など

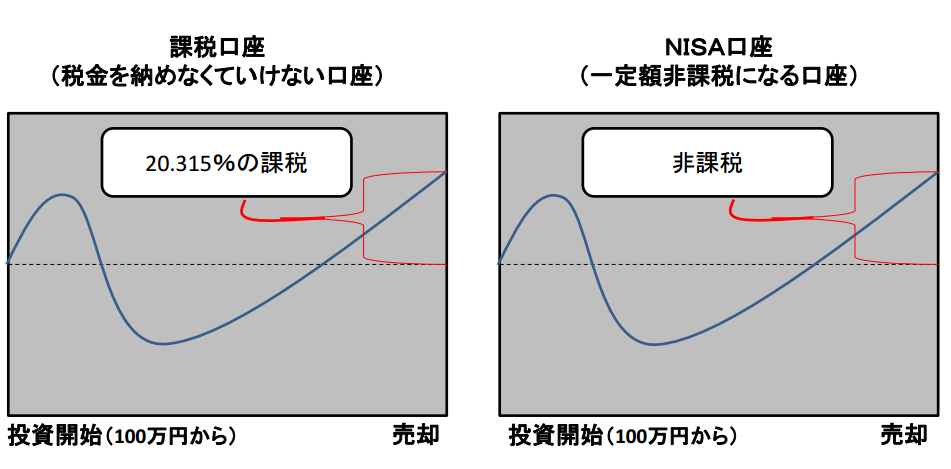

通常、株式投資や投資信託で得た配当金や売却益には20%の税金がかかります(2014年1月からは、復興特別所得が0.315%加算)。

例えば、株式投資などで50万円の売却益が出た場合、

50万円(売却益) × 20.315% = 101,575円の税金

を納める必要があります。

しかし、NISAを利用すると、毎年120万円までの新たに購入した株式投資・投資信託で得た配当金・売却益が非課税となるため、上の例の場合だと、納めるべき税金は0円となります。

下の図はイメージです。

NISAで運用できる金融商品

全ての金融商品が、NISA口座での非課税対象になっているわけではありません。

対象になっている金融商品は、下記となります。

ざっくり分けると「上場株式」と「投資信託」の2種類になります。

・上場株式(一般的に言う株式投資)

・公募株式投資信託

・ETF(上場株式投資)

・上場REIT(不動産投資信託)

・ETN(指数連動証券)

NISAの非課税制度の対象外である金融商品は下記などです。

・預貯金

・債権

・個人向け国債

・公社債投資信託

・FX

・先物取引

・上場してない株式

・保険商品

ただ、投資信託は、債権が組み入れられているものでも、目論見書などで株式投資信託に分類されていれば、NISAの課税制度の対象になります。

リスク許容度に合わせて投資額を決める

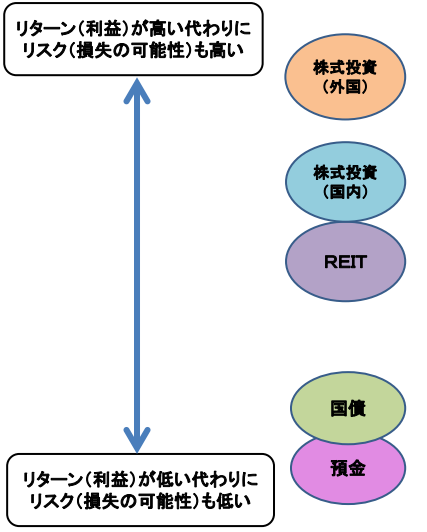

前項で解説した、NISA口座の対象になる金融商品ですが、商品によっても、リスク(損失)とリターン(利益)には違いがあります。基本的にはリスクとリターンは比例します。

また、株式投資とは違って、「投資信託」は組み合わせられている金融商品の内容によりリスク等が変わりますので注意してください。

※預金や債券はNISAの制度対象外になります。

NISAでは、1年間で120万円以内ならば、いつでもいくらでも投資することが可能です。1月に120万円を一括で投資することも可能ですし、「ボーナス時期にいくら」や「毎月12万円ずつ」ということなどももちろん可能です。

120万円を使い切らければならないという決まりもないため、「毎月1万円ずつ」「臨時収入があったときに」という投資の仕方も出来ます。非課税というメリットがあるため、120万円を思い切って投資するのはいいですが、投資するのは値動きのあるリスク性商品です。

高リスクが怖いならば投資信託くらいから始めたり、リスクも厭わずハイリターンが欲しければ外国株式で始めてみるなど、自身のリスク許容度に合わせた金融商品を選ぶことをオススメします。

非課税期間終了時には3つの選択肢がある

NISAでの投資で5年間の非課税期間が終了した後には、大きく3つの選択肢があります。

1、売却する

2、翌年の非課税枠にうつす

3、課税口座へ移して、投資を継続する

1つ目は「売却して使う」ことです。そもそも投資をする目的が、「5年後以降に発生するなにかしらのライフイベント(引っ越し、子供の学費等)の資金準備のため」だったのであれば、課税期間終了後に売却して売却益を手にするでしょう。

2つ目は、「非課税期間が終了した翌年の非課税枠に移す(ロールオーバーとも言う)」ことです。たとえば、2016年に設定された非課税枠は2020年末に非課税期間が終了します。そこで、2021年に新しく設定される非課税枠内に今保有している金融商品をうつします。これを選択すると、再びNISA制度が終了する2023年まで、保有している金融商品の配当金や売却益が非課税となります。

ただし、移すことが出来る額は120万円が上限となっているので、その点には注意が必要です。

3つ目は、「課税口座(税金を納めなくてはいけない口座)へ移し、投資を継続する」ことです。課税口座へ移したあとで得た利益には税金を納めなければいけないが、移す時に取得価額(※1)が切り上げられるため、非課税期間終了時に保有していた金融商品が値上がりしていれば、引き続き節税のメリットを得ることができます。

ものを購入する時にかかった値段のことを意味します。また、商品の価格に加えて購入時にかかった手数料や税金(消費税等)も加えたものとなっている。

枠の使い方には制限がある

120万円の枠があるからと言ってルールもなく好き放題使えるわけではありません。120万円の非課税枠を使う際に認められないものがあります。

1、翌年には繰り越せない

2、値下がりした分を追加投資できない

3、一度売却して再投資できない

4、口座内の投資信託の比率変更ができない

1、翌年には繰り越せない

120万円という非課税枠は、翌年には繰り越せない。「今年は1円も投資をしなかったから、来年は240万円分投資できる」とはなりません。前の年にどれだけ枠が余っていたとしても、次の年には120万円の枠しか使うことは出来ません。

2、値下がりした分を追加投資

120万円という枠は投資信託などの評価額ではなく、買付け時の金額で判断されます。たとえば、2015年1月に120万円一括で投資した後、値動きがあり、2015年の途中で評価額80万円になってしまった場合でも、値下がりした分の40万円を追加で投資するということは出来ません。

3、一度売却して再投資

NISAでは、5年経っていなくても途中で保有しているものを売却することが可能です。しかし、一度売却した枠には再投資することが出来ません。

たとえば、2015年1月に120万円を一括投資し、年の途中で60万円分を売却した場合、その後2015年終了時までに、口座の残高は60万円だから、売却した分の60万円の枠を追加で投資するということは出来ません。

4、口座内の投資信託の比率を変更

NISAの口座内での投資信託の内容の比率は変更することが出来ません。たとえば、2015年1月に、A投資信託に60万円、B投資信託に60万円投資した場合、このとき、年の途中で、「B投資信託の30万円分を売却し、そのまま30万円分のA投資信託を購入する」といいたことは出来ません。

このように、NISAでの120万円という枠の使い方には、一定の制限が設けられています。投資家としては、非課税というメリットを最大限生かすために、長く持ち続けられる金融商品を投資開始時にしっかりと選ぶことが重要になるでしょう。

NISAでの商品の選び方

NISAは幅広い商品が対象となる。その上で、NISAを利用する際にはどのような商品を選ぶのがいいのかを解説していきます。

非課税のメリットを最大限得たいのならば、大きなリターンを期待できる個別株式が候補となるでしょう。ただ、NISAには非課税枠の上限として年間120万円という金額が設定されています。上場株式では、売買できる単位が「枚数」であるため、120万円の枠を最大限活用できない可能性があります。

たとえば、購入したい銘柄が1株あたり株価が2,100円でした。この銘柄の売買単位が100株だった場合、最低限必要な投資額は21万円となります。この銘柄のみをNISA口座で投資しようとすると、下記のようになります。

120万円(非課税上限)÷21万円=5.71

最大で

21万円×5=105万円

が、投資できます。

つまり、残りの15万円はこの銘柄に投資できないことになります。

その点、投資信託であれば、120万円を最大限利用することが可能となります。なぜならば、投資信託の購入単位は、「1,000円以上1円単位(ネット証券の場合)」など、1円単位で購入できるところがほとんどです。そのため、細かく購入金額を設定できるので、120万円分きっちり購入することが可能です。

このように120万円の非課税枠は、翌年に繰り越せないため、最大限枠を活用できるように商品を選ぶことも大切なポイントとなります。

NISA口座開設の手続き

NISAの口座は日本に住んでいて20歳以上であれば、だれでも開設することが出来ます。口座開設までには2週間から4週間程度かかり、開設する金融機関(銀行や証券会社)によっても微妙に手続きが異なります。口座開設はざっくりとそれぞれ下記のような流れになります。

▼どの金融機関でも口座を開設していない方

銀行でNISA口座の開設をする場合

1、銀行の「預金口座」を開設する

2、銀行の「投資信託口座」を開設する

3、「NISA口座」を開設するための申請書を提出する

4、住民票のコピーを提出する

5、税務署がNISAの口座が重複していないか確認する

6、NISA口座開設完了

証券会社でNISA口座の開設をする場合

1、証券会社の「一般/特定口座(どちらでも可)」を開設する

2、「NISA口座」を開設するための申請書を提出する

3、住民書のコピーを提出する

4、税務署がNISAの口座が重複していないか確認する

5、NISA口座開設完了

▼すでに口座を持っている金融機関でNISA口座を開設する方

1、「NISA口座」を開設するための申請書を提出

2、住民票のコピーを提出する

3、税務署がNISAの口座が重複していないか確認する

4、NISA口座開設完了

NISAの口座は1年間の間は金融機関の変更が出来ません。1年ごとに変更は可能ですが、手続きなども面倒なため、口座開設時にしっかりと金融機関も選んでおく必要があります。

金融機関によって売買手数料や、取扱い商品もかなり異なります。「株式投資」や「ETF」などの金融商品は銀行では取り扱っていなかったりするので、要注意です。

ちなみに、20歳以上が利用可能な「NISA」とは少し仕組みが異なるようですが、0歳~19歳までが利用できる「ジュニアNISA」というものが2016年4月にスタートします。こちらは、非課税期間は5年間(2023年まで)で、金融機関の変更は5年間不可となります。

まとめ

NISA口座を使うことによって、税金面で大きなメリットとなることは仕組みを見れば一目瞭然です。投資初心者の方や少額での取引をしたいといった方は、NISA口座を上手に使って少しでも利益を多くとれるようにしていきましょう。

投資の英知を手に入れたい方へ

僕が運営している投資の学校とは、2008年に「世界水準の投資教育と最高の学びを提供する」というビジョンの元、

大学受験の予備校のようなスタイルで一流の投資家から直接、彼らの実践方法を学べる学校として創業しました。

結果として2021年現在では累計13万人以上の方に講座を体験していただき、

大変多くの勝ち組投資家が誕生しています。

ここに、日本トップクラス…

いえ、世界でも有数の「投資の教養」があることは

手前味噌ながら自信があります。

僕自身も、これまで投資の学校を運営してきた中で、一流の投資家から大変多くの教養を学びました。

そこで投資の学校代表として一番間近で一流の投資家の先生方から学んだ投資の教養を、1人でも多くの個人投資家に届けるためYoutubeで動画を投稿しています。

例えば下記のような動画をご覧いただけます。

・元金10万円スタートでも「億越え」は可能!?お金が驚くほど増える「投資の真の魅力」を教えます!

・【利益率がUPする?】投資の取引記録の付け方とツールのプレゼント

・【稼げる投資の時間帯】一日中パソコンに張り付かなくていいFX投資の時間割!副業FXや株式投資のスキマ時間の効率的な時間帯選びとは!

・【完全版】日本株の個別銘柄で、これから上昇する銘柄を見つける方法

・【永久保存版】初心者が投資で儲かるために覚えておくべき「トレンド」を利益にするための注意点、鉄則とは。

どれも10分ほどで学べる内容になりますので、通勤時間や寝る前のちょっとした時間にご覧ください。