目次

本記事ではまず小次郎講師から令和では米中貿易摩擦はどうなるのか、後半に矢口先生から数年間ずっと取り上げられている格差問題についてお話ししていきます。

米中貿易戦争第2ラウンド

米中貿易戦争第2ラウンド

米中貿易戦争の経過

去年の7月にアメリカが中国に対して340億ドルに対して25%の関税をかけました。この340億ドルに25%の関税です。これがスタートでした。すると中国もすぐ対抗処置を取り、同じく340億ドルのアメリカから入ってくる製品に対して25%の関税をかけました。ここまではイーブンの戦いです。2回目に、月23日に150億ドルの中国からアメリカに入ってくる製品に対してトランプ大統領は25%の高関税をかけました。中国はすかさず同じく160億ドルの高関税をかけました。

今まで340億ドル、160億ドルだったのが2000億ドルと額を増やしました。ただしこのときは10%の関税にとどめて、来年の1月から25%にするということです。とりあえず今は10%だけど、来年には25%にするつもりです。

この辺りから中国は対抗するだけの余裕がありません。つまりアメリカから中国へ輸入する量と、中国がアメリカから輸入する量は圧倒的に差があるのです。ということで600億ドル、アメリカから輸入するものに対して5%と10%の関税をかけました。これでもう中国としてはかけるものがなくなってしまったのです。

本当のスタートは今年の1月に25%に引き上げる予定でしたが、延長になったことでからという話になりました。その間に少し話し合いが前進したので米中首脳会談をやるところまで延期することになりました。米中首脳で合意ができれば上げることは無いので、解決の兆しが見えたかに思えました。ところが、5月5日にトランプ大統領が中国に25%の関税を遂にかけるとツイートをしました。5月10日からという期限も付けました。理由は、中国が協議中に合意内容を修正してきたからです。これからどうなっていくのかということで相場が大きく揺れ動きました。

今後の流れ

現在、中国から副首相がワシントンに来て交渉を開始しました。交渉を開始したということはもう決定的な決裂ではないということです。アメリカ時間の5月10日午前0時1分に交渉が開始されます。ここから高関税の25%がかかります。日本時間で5月10日金曜日の午後1時1分です。

トランプ大統領の大統領選、EU離脱の選挙などで一番迷惑するのは日本です。明日の午後1時はアメリカ市場はやっていません。午後1時にやっているのは日本市場だけです。ということは日本がここで大きく揺れ動きます。

3つのパターンがあります。

こういったいくつかのパターンをシナリオと呼んでおり、シナリオAが何%、シナリオBが何%、シナリオCが何%と計算します。しかし、今回はどれが来るか全く分かりません。

アメリカのニュースは関税がかかる可能性が60%などと言っているところがそれなりにあります。ところがその他の国は、最後の最後に何とか中国が折れるのではないかと予測しています。中国側も5%から10%の関税にした600億ドルを、25%の関税にすると言っています。ただ、いずれにしろ600億ドルであるため、アメリカの2000億ドルと比べると少しスケールが小さいのですが、お互いが対抗処置すると言い合いをしだすと、交渉決裂になってしまいます。一時交渉はしないという話もあったのですが、現在、交渉を行っています。トランプ大統領もtwitterで、中国が交渉に来た、改心する気持ちがあると思われるというようなことをつぶやいています。

ですから、そういう可能性も実はあるのです。したがって両方の可能性があるので、結局分かりません。ということは皆さんは、5月9日から10日にかけて米中協議がどう進行していくかを刻一刻見て、明日の期限までにどうなるかということを考えておかねばなりません。どっちに動くかはわかりませんが、ボラティリティが大きくなります。

チャート分析

チャート分析

株チャート

チャートを見てみましょう。

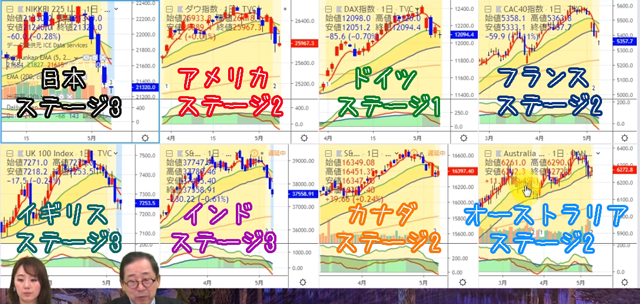

日本株はステージが3まできているというのが分かります。連休前はステージ1でした。ステージ1から2になり、3まできました。

世界を見てみみると、日本がステージ3、アメリカがステージ2、ドイツがステージ1です。フランスはステージ2、そしてイギリスはステージ3、そしてインドはステージ3、そしてカナダがステージ2、オーストラリアがステージ2となっています。

それまではほぼ全ての国がステージ1と上昇局面でした。アメリカのNYダウがここで頂点を極めて下げだしました。史上最高値まであと少しだという話をしました。去年のこれが1月、9月です。そして今現在、大きな流れでいうとトリプル天井という形になりつつあります。

その次に見ていただきたいのは中国です。

トランプさんのツイートの前から下げだしてます。米中貿易協議が解決に向かいそうだということで、ずっと上がっていたのですが、GWになる前から下げだしています。この辺りから、中国とアメリカは上手くいかないのではないかと読んでいる人たちがいて、売られています。早耳筋が売ってきてそこへ拍車をかけて下がってきています。

今ステージ3ですが、帯がほぼくっついてきています。このチャートを見ると、明日、明後日にはステージ4になるということが分かります。何故かというと、もし価格が横ばいだったとしても、ここはまだくっついてきます。下がってきたら、もう明日にもステージ4です。ということはもう上海相場はステージ4になります。

ステージ4ということは、安定下降の方向にいきたがっているという流れということなのです。もしもこれで明日合意したら、大陽線で切り返してきます。一番上がるのは中国の株だと思います。去年の12月の一番の安値ですが、ここを下回ったら危ないのです。実は去年の2月から下がってて、一旦9月で底を打ちました。そこから、上がってきているのです。ところがこれを超えて下がってくると、中国経済破綻が起こりかねません。ここから下げ出すと、下げに向かった動きになるので気をつけないといけない状態になっているということです。

為替チャート

続いて為替の話をします。株は今はやめておこうというムードですが、今やるなら為替です。日本人の中でほとんどの方がドル円をやっています。日本の中で取引通貨ペアとしてはドル円が一番多いです。しかし、この1年ぐらいはドル円という商品はあまり為替の取引としては魅力がありません。値動きがなくなってきているのです。

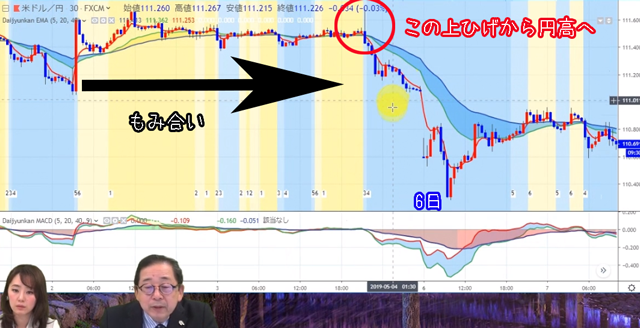

値動きが小さくなっていて、今目先円高気味になっています。

30分足ぐらいにしていると、現在は円高傾向ですが、6日にどっと下がりました。5日というのは日曜日ですから、6日のところでどっと下がりました。その前に動いたのが3日です。ずっと横ばいのところで1本ものすごい上ヒゲがついてます。この上ヒゲをきっかけに円が高くなってきています。この3日は雇用統計があった日です。

雇用統計は強い結果でした。特に非農業部門雇用者数と失業者数は良い内容でした。平均賃金もよそより0.1%悪いと言っても、前年比3.2%増なので非常に伸びているのです。しかも賃金がそこまで上がらなかったということは、それほどインフレでもなく景気は良い状態なので、適温相場、ゴールデンロックスと言われるような状態です。したがって本来ならドルが買われてしかるべきときです。

ところが、それをきっかけに円が高くなりました。

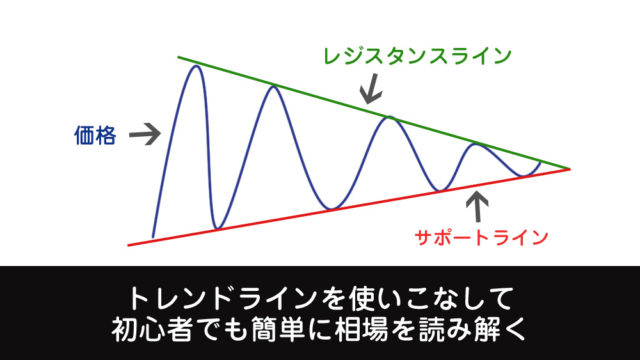

雇用統計のように日付が決まっていて、そこで大きな発表があって価格が動くきっかけになるような出来事をイベントと言います。このイベントは株であれば決算報告などです。イベントをきっかけにトレンドができたり、あるいは上昇トレンドが下降トレンドに切り替わったり下降トレンドが上昇トレンドに切り替わったり、トレンド転換が起こったりしますが、どちらに動き出すかは全く予想がつきません。

株でいうと、決算が良いのに下がったり、決算が悪いのに上がったりするなど、教科書の答えとは真逆の動きをすることがよくあります。雇用統計はとても良かったのに、なぜ大きな上ヒゲをつけているのでしょうか。本来なら上に流れて行ってしかるべきなのに、売られだしてきた、といったことがよくあります。ではどうするべきなのでしょうか。

⑴雇用統計が発表されてからしばらくの間は乱高下します。

⑵乱高下した後にトレンドが出来始めます。

⑶乱高下のあとにできたトレンドの方向に動きますから、チャートを見てトレンドに追随していきます。

このような方法で行うと効果的です。

整理すると、雇用統計をきっかけにドル円が右肩下がりになりました。そしてトランプさんのツイートで窓を開けて下がりました。ドル円が右肩下がりのとき、ドルが売られたという考えと円が変われたという考えの2つの考え方があります。それぞれ、どちらが起こったのでしょうか。

これを見極めるために、米ドルを中心に、以下の通貨ペアを並べてみます。

米ドル円、米ドルユーロ、米ドルポンド、米ドルカナダドル、米ドルスイスフラン、米ドル豪ドル、米ドルニュージードル、米ドル人民元、米ドルトルコリラ

全部米ドルを前に持ってきました。先ほどの3日を見てみると、雇用統計があったあと、全部右肩下がりです。この全部右肩下がりというのは、ドルが売られました。雇用統計の数値が良かったのにドルが売られたのです。こういったことがよくあるということを頭に置いておいてください。

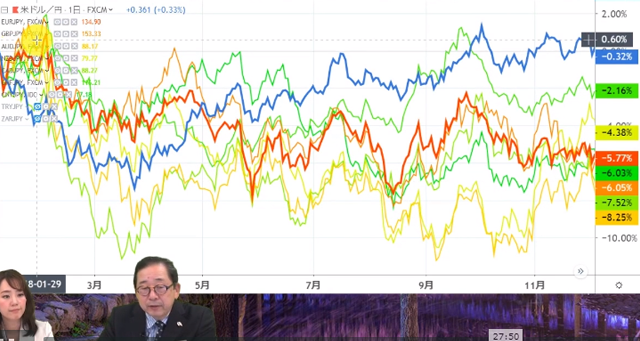

ところが他の通貨ペアを見てみるとドルが買われています。ドルが買われているのはいくらでもあるのです。ということは、6日に起こった為替の動きは、実はドルを売られたのではありません。では、何が起こったのでしょうか。円ベースの比較のチャートで、以下の通貨ペアが並んでいます。

ドル円、ユーロ円、ポンド円、豪ドル円、ニュージードル円、カナダドル円、スイスフラン円

この場合は右肩下がりが円高、右肩上がりが円安です。雇用統計のところを見ると、円ベースで見るとそんなに大きな動きはありません。円が大きく動き出したのは実は6日です。ありとあらゆる通貨に対して円が高くなりました。6日に何が起こったかというと、円買いが起こりました。何故トランプ大統領が色々言ったら、なぜリスク回避で円が買われるのでしょうか。

この場合は右肩下がりが円高、右肩上がりが円安です。雇用統計のところを見ると、円ベースで見るとそんなに大きな動きはありません。円が大きく動き出したのは実は6日です。ありとあらゆる通貨に対して円が高くなりました。6日に何が起こったかというと、円買いが起こりました。何故トランプ大統領が色々言ったら、なぜリスク回避で円が買われるのでしょうか。

ほとんどの投資家が今為替の取引をする場合は円売り、海外通貨買いです。何故かというと日本の金利はマイナス金利より低いからです。だからスワップポイント、その他のことでやっぱり外国通貨を買っているほうが良いのです。ということで全てのドル円でもユーロ円でもなんとか円でも全て買いという取引をするのです。

それで市場が荒れるとそれを決済します。決済するという行為は円を買って海外通貨を売るという行為になります。一気に買い戻されたなかたちです。買い戻しから流れが続いております。今現在起こっているのは円高トレンドが起こっています。

2018年スタートで、最初に全ての通貨ペアで右肩下がりをしました。ということは1、3月に起こったのは円高です。3月で円高相場が終わり、その後ドル円(水色のチャート)が急激に上がりました。ですから、この4月から10月、11月ぐらいまでで起こったのはドル高です。

年末になって強烈な円高が起こりました。それが1月3日で終了して、1月の3日から円安相場が続いていました。その円安相場が4月の中旬から徐々に様相が変わってきて、5月になってどっと円高相場に変わってきました。こういう大きな流れっをしっかりと反映しておかなければなりません。そしてそれは、しばしば目先のファンダメンタルズとは逆向かいになるときが非常にあります。

例えばこの1月から3月までの円が売られたという状態は、12月の円高があまりに強烈だったから、その強烈な分に対する揺り戻しが円安になって現れました。ここへきて円高相場が再燃しているので、注意をしてください。円高相場はまだ続くと株売り要因になります。時代的に今の日本株は極めて売られやすいという状況にあることを皆さんにお伝えしたいと思います。

格差拡大のどこが悪い?

格差拡大のどこが悪い?

続いて、矢口先生から格差についてお話いただきます。矢口先生からトレードの話を聞きたいという方は、こちらをご覧ください。

平成は基本的には格差拡大がずっと続いた時代です。その後を引き継いで、今後どうなっていくのか、それに我々はどうすれば良いのかということを元々の要因から見ていきます。

まず、格差拡大すると何が悪いのでしょうか。3つ挙げていきます。

第一に、圧倒的多数の購買力が低下することです。つまり中間層が無くなるというような格差の拡大が起きて、それで何十億人の購買力が下がるということです。世界の下位半分とトップ8人の資産が同じだという話を聞いたことがあるでしょう。格差で富が偏在してしまうと、世界的な成長が伸びなくなるのです。

第二に、貧困ビジネスやポピュリズムが台頭するということです。学生が風俗のようなバイトをしないと学業が続けられないといったことです。学費を払えない親御さんも増えているし、学費を借りても返せないお子さんも増えている。増えているというのは確かにすごく由々しき問題です。これは日本だけではなく、アメリカもスチューデントローンが問題になっています。

第三に、国家間格差が生まれ、移民や難民が増えて、地政学リスクにつながることです。格差には良いことが1つもありません。基本的に、日本の場合は平成の30年間ずっと拡大し続けてきました。

格差拡大の3の要因

格差拡大の3の要因

格差が開いてきた理由は、3つあります。

第一にAmazonを代表するプラットフォーム経済があります。Amazonというプラットフォームを元に小売店をはじめとする色んなものが展開します。Googleも同じようにプラットフォームの中で検索をやっています。プラットフォームを握ると、最初は赤字でも先行投資で規模を確立すると、一人勝ちになります。

第二に雇用形態です。つまり正規雇用と非正規雇用。これも当然格差拡大していきます。

第三に税制改革です。法人減税をしながら消費税という、要するに一般大衆に税金を上げて、法人というところの税金を下げます。これによって格差が拡大しました。

⑴プラットフォーム経済の格差社会

⑴プラットフォーム経済の格差社会

プラットフォームは結局顧客情報の管理や利を一手に握れます。その情報をもとに広告をうったりすると、ふとした拍子に買ってしまいます。またその情報を裏で売買しています。これを商品化することが日本の国策として上がってきてます。

サービスを提供するには、当然金融面でも配送価格でも競争があるのです。とにかく巨人相手に御用達のようなかたちで使ってもらいたいので、コストの競争になってきます。同じことが小売価格の競争にもなってきます。これもコスト削減を強いられるので、プラットフォームの企業に収益が集まってきます。ここに入れないと商売できないという非常に大きな力を持ってきているので、格差が広がっています。

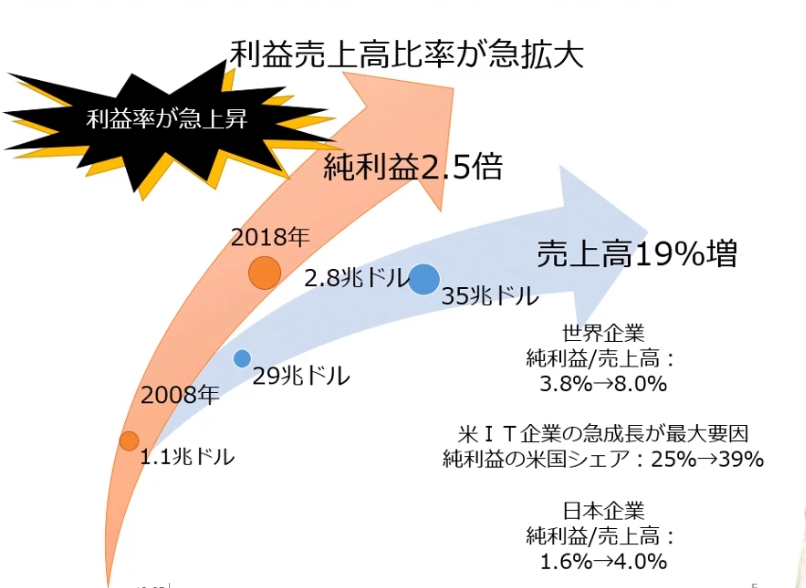

利益売上高比率が急拡大

これによって売り上げがそれほどではなくても、利益が増えてきています。例えば過去10年間を見てみると、2008年から2018年まで世界的に見て売り上げが29兆ドルから35兆ドルと19%増えました。ところが利益のほうは1.1兆から2.8兆と2.5倍に増えています。

これが格差にもつながってきています。世界企業で純利益と売上高の割合がこの10年で3.8から8.0になりました。日本企業の場合は1.6から4.0に増えています。この利益を増やしたのは実は圧倒的にアメリカ企業なのです。プラットフォームを握ってるからです。世界的に見たら利益が増えていますが、それの何が悪いのかというと、その利益が偏って増えているからです。儲かるところは儲かっているけど、サービス提供しているとか商品提供しているところはカツカツです。

日本企業は1.6%から4%と増えたのですが、これは財務省の数値で、売り上げは若干減っています。にもかかわらず経常利益が非常に伸びています。この平成29年の経常利益、83.6兆円という数字は後で出てきますので、覚えておいてください。

日本企業の純利益/売上高比率:10年で2.5倍

先ほどの純利益と売上高比率は10年で2.5倍になりました。売上高はほぼ横ばいです。日本の名目GDPもほぼ横ばいです。その増益理由は減税です。

租税特別処置といって、トヨタが30兆円の売り上げがあっても何年間か税金払ってなかったときがあるのです。そういうような大企業向けの特別措置がありました。それが結局利益に貢献しているということです。

あとはもちろんコストカットです。コストカットで何をやったかというと、日本企業は原材料費を削減することによって結果的に品質の低下を生んでいます。研究開発費も削減したので、世界的な競争力も低下しました。人件費は非正規雇用を増やすことによって削減しています。コストを下請け企業に転嫁していくのです。増々この下請け同士の中での格差も拡大していきます。手抜き検査や手抜き工事も出てきて信用も失墜します。つまり日本企業は大変な犠牲を払いながら利益をあげたのです。

この2、3年に出た、いわば手抜き検査というのは一流企業ばかりです。つまり、非常に厳しい競争を強いられているので、売り上げ額がとにかく伸びないということが一番なのです。その中で利益を上げないといけません。上げなければモノを言う株主が来たり、色んなプレッシャーがかかります。背に腹は代えられないということで、こういうことをしてきたのが大半の企業です。一部は全然違う企業はあるのですが、それはどちらかというと変わり者企業です。要するに利益を度外視するいうような企業なのです。

⑵雇用形態の格差社会

⑵雇用形態の格差社会

2番目の雇用形態の格差社会。プラットフォームで格差が広がってきました。雇用形態は経営者はそれなりに潤っています。アメリカは特にそうです。従業員のいわば何千人、何万人ぐらいの給料を一人で取っているからです。

しかし日本でも、ミリオネアは結構増えているのです。ですから経営者は報酬や株高の恩恵で格差の上にいます。そして正規職員の雇用は安定しています。所得も微増なので、一応は中間にいます。問題は非正規職員で、雇用不安定な上に所得も不安定であるため、格差が広がってきているのです。

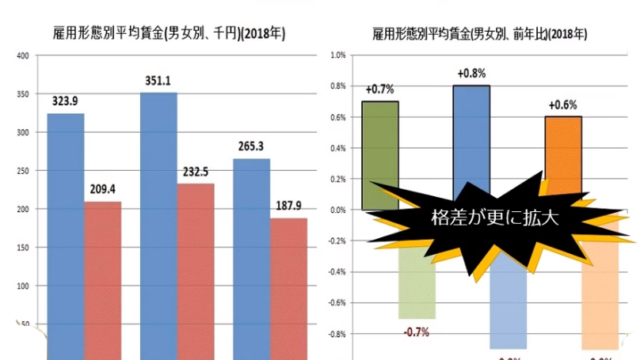

正規、非正規雇用の賃金格差は男女合計、男女別共に相当大きいです。大きいだけではなくて、広がりつつあります。2018年も前年比で少ないながらも伸びています。非正規は少ないながらも減っているのです。ですから、ここはもう明らかに格差が更に拡大しているのです。

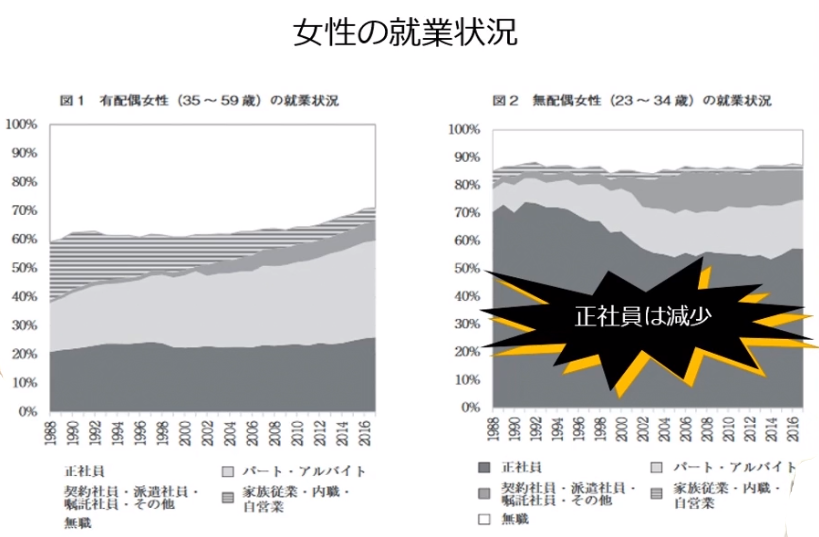

女性の就業状況

1998年から2016年までの女性だけの就業状況を見ると、23から34歳の独身女性の就業率は約9割で横ばいです。ところが正社員は右肩下がりです。有配偶女性になってくると、増えているのは基本的にパート、アルバイトです。結局これを見ても給与格差がこれだけあるので、格差は拡大してると言えます。

個人レベルだと税金は少しきつくなっているイメージがあって、有配偶者の女性、あまり稼がないほうがトータルで良いのではないかとパートアルバイトが増えていっているのも何となく納得できる方も、多いのではないでしょうか。独身の方も正規者は減っていますから、あまり良い状況ではありません。

⑶税制の格差社会

⑶税制の格差社会

法人は減税とか租税特別処置とか欠損法人が一時は7割超えていました。欠損法人というのは、赤字会社で税金を納めていない企業です。

政府は要するに財政赤字とか社会保障費赤字を、個人に付け届けしています。それが消費税であり、社会保障費であり、超低金利政策です。これによって、年金運用も保険運用もできません。

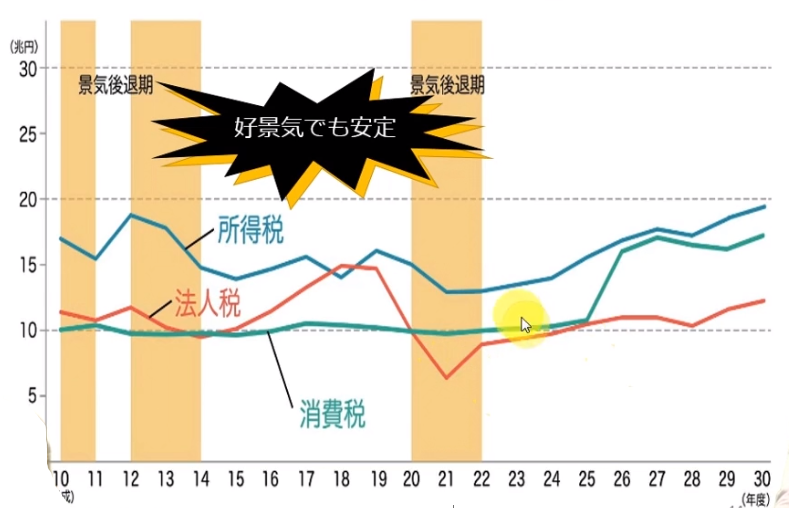

消費税は法人税、所得税とのバーター

法人税収は低迷しています。過去のピークから約3分の2なのですが、29年度の経常利益をその当時の税率に合わせると実は36兆円超えてくるのです。にもかかわらず12兆と約3分の2に減ってしまっています。税制があるからです。そのため、日本は数年間、毎年40兆円の赤字を出し続けているのです。

法人税を元の状態に戻せば消費税増税はしなくて良いし、政府の赤字も減るし、良いことづくめな気になるのですが、政府はなぜそうしなかったのでしょうか。実は、今世界を動かしているのが超富裕層だからです。超富裕層は政府をも動かしているのです。トランプ大統領だって富裕層の方です。

ピラミッドの頂点にいるのは法人、超富裕層であって、政府はその真ん中です。要するに集金機能しか持っていないのです。超富裕層の都合の良いような税制になってきたということです。1989年の税制改革からそうなっているのです。法人税が43.3%から今23.2%まで落ちてきているのですが、同時に欠損法人、赤字企業も増加しています。不思議なことに法人税を下げているのに払わない赤字法人も増えたのです。つまり消費税を上げることによって売り上げが伸びません。天引きで払っていくので、それによって経済成長が止まったために赤字企業も増えたのです。

消費税収は安定的の意味は?

消費税というのは安定的に税収があるから良いのではないかと良いことだけ言ってます。良いこというのは逆にいうと、消費税の怖いところは好景気でも増えないということです。景気後退期だけ見ると、どんなに景気後退しても減りません。売り上げが多少あれば消費税として入ってくるからです。消費税の怖いところは、景気が増えたところでそれほど増えるわけではないことです。

今回も10%に上げれば、3兆円ぐらい増えて21兆円ぐらいまで消費税が上がるとは言われているのです。しかし、どんなに景気が良くなっても消費税からの税収は20兆円ちょっと止まりです。

法人税か所得税は過去の例でも、景気が良ければ伸びていきます。税率を下げたから伸びなくなったのです。消費税を上げて法人税を下げて、毎年出している赤字40兆円を埋めることは絶対に不可能です。だから何年後かにはプライムリーバランス、つまり単年度の赤字はゼロにすると言い続けながら先延ばしです。しかし、その根拠がある意味で無いのです。

トランプ減税

アメリカのほうはさらにひどくて、フォーチュン500企業、その中の60企業が所得税を払っていません。先ほどから出ているAmazonの純利益は112億あって所得税率は21%なのに、ゼロです。おまけに国から1億2900万ドルの税還付まで受けています。日米共に、政府が上手くできた集金システム化しているのです。

2017年、Amazonが所得税を払っていません。2009年から2018年、これだけ長い間、利益総額265億ドルなのに、所得税は8億も払っていません。そのため格差は拡大します。格差拡大というのは作られたものなのです。

世界の格差拡大

世界の格差拡大

Amazonの、Google、マイクロソフト、アメリカのIT企業は情報を独占利用して世界のトップに君臨しています。日本は真ん中にいます。例えばボーイングの737の事故の時、日本のメーカーはほとんど影響がありませんでした。つまり世界一売れている飛行機に部品としても加われていないのです。だから、日本企業影響無かったと喜べないぐらい、日本企業はおいておかれているのです。コストカットの連続で競争力や信用力も低下してしまっています。

世界的に見て、日本の中でも格差があるけれど、このままだと日本は世界の格差の下のほうになってしまうということです。中間層がいなくなれば、上に行くよりは下にいくでしょう。

米国人の格差拡大の影響

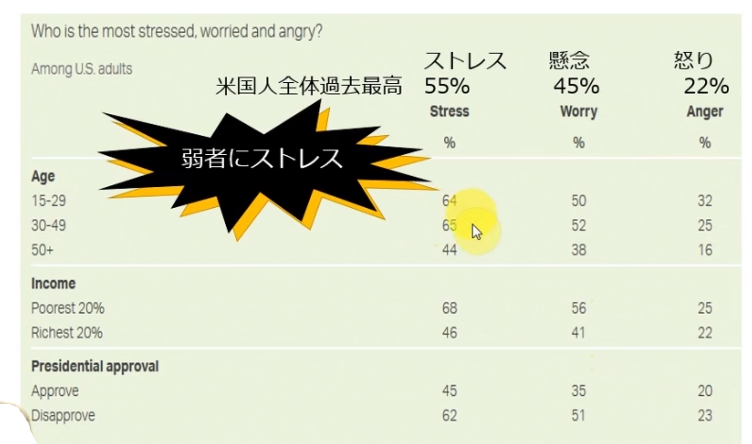

ギャロップという会社が最近の調査したところ、アメリカはアメリカ人全体で過去最高に格差が拡大しています。つまりアメリカ一人勝ちのように見えるのは、ピラミッドのトップのほうだけです。

先ほど少し言及した、スチューデントローンや一般大衆はストレスを抱えています。しかも若いほどストレスを抱えています。要するに50代以上は44%の人がストレスを抱えているのです。ところがそれ以下は65%、64%という結果になっています。しかも懸念も抱いたり、怒りまで持っているのです。要するに中間層がどんどん没落してきているということで、非常にストレスを抱いていることがわかっています。

特に収入下位のほうが、ストレス、懸念、怒りが高くて、上位20%の高所得層よりははるかに高いことがわかります。ここでも格差の一種です。トランプ大統領を支持しない人のほうがストレスも高いし怒りも高く懸念も多いのです。

人々が最もストレスを感じている国

これは世界的に見ると、アメリカは結構高いところにいるのです。イランと同じです。イランとトルコはストレス以外、先ほどの懸念とか怒りにも顔を出しています。イランは全部に顔を出しています。チャドとかイランとかニジェールは紛争、制裁が懸念になるのは当たり前です。

怒りになってくるとやはりイランとトルコです。やはりポイントは制裁とか経済とか災害、内戦、テロです。

日本人は幸せだと感じる人々も多いが

日本人は幸せだと感じる人々も多いです。ダイヤモンドには、令和の日本が平成初期のバブル当時より豊かであるという、とんでもないことを書いている人がいました。何で豊かかと言うと、要するに所得というのは国全体で見ると、労働者全体で見れば基本的には横ばいや微減です。ところがディスインフレのために物が安くなってきました。つまり実質的な購買力が増えたのです。ですからこの人が言っているのは、実質GDPが増えているので幸せだということなのです。

バブル期には見栄を張ってデートするにも高級車を買ったり高級レストランで食事をしました。今はアパートで二人でゲームやってれば良いのだから、むしろ見栄を張らなくて幸せだろうと言っているのです。

しかも昔は中古品は嫌だったけど、今は中古品を買うのが苦にならなくなったから幸せだともいっています。何だか訳の分からない発想です。しかし、それで幸せだと思えるのであれば良いのではないでしょうか。確かにフリマアプリで中古が手に入りやすくなったり、個人でやり取りしやすくなったりと、底値が分かりやすくなったりしているのは事実です。所得が少なくても少ないなりに工夫して楽しく生活することはできるとは思いますが、それが豊かさや将来の安心につながっているかといったら疑問符です。

それができるのは、中間層でもそれなりにやっていける人たちだけでしょう。ところが学費が高かったり病気したりとか介護があったりといった理由で、それができなくなってきてる人がどんどん増えてきています。容赦なく社会保障費や年金と、税金、消費税も含めて上がっています。

1993年と2017年で、可処分所得がこれだけ減っています。結局は増えているのは通信費だけで、あとは減っています。ですから、中古とかコンビニに行ってデートするしかないような状況が出てきているのです。このままで止まって逆に良くなってくれれば良いのですが、現状、これが底なのかどうかがわかっていません。通信費も、このうちの何割かはアメリカに持って行かれています。つまりピラミッドの格差拡大のシステムの中に綺麗に組み込まれているのです。

格差拡大、あなたはどうする?

格差拡大、あなたはどうする?

政治家になって消費税撤廃、法人増税をやればいいのでしょうか。ところが政治もピラミッド社会なのです。少なくとも発言権を得るまでには現時点のトップに従って、消費税は上げなきゃいけないと言い続けなければ上にも行けません。

例えば私はこういったことを平気で言ってますが、自民党に所属していないから言えるのです。もし安倍政権に入っていたら、こんなこと絶対言えません。つまり政治家というのは大変不自由な仕事です。自民党だけではないです。多分、共産党はさらにひどいと思います。結局は政治家になってもやれることはなにもありません。

市場の機能→格差是正

自分でできることをするしかありません。本来なら市場の機能というのは格差是正に非常に役立ちます。市場というのはある意味で資金調達の民主化です。資金調達は元々は、誰からもできたものではありません。ところが市場が入れば、誰からでも調達できるようになっています。それが上場するメリットです。

個人が借りるにしても、市場があれば、誰からでも調達できるわけです。運用も一緒で、それこそ1000通貨単位から、株式市場、誰でも運用できるのです。そして富の分散、つまりリスクテイクが正当に評価されて報われます。リスクテイクが正当に評価されるということは、会社勤めではありえません。例えばアメリカの企業に入ればCEOと自分の給料は1万倍ぐらいの差があって、これはどんなに頑張ってもひっくり返りません。ところが相場では自分がかけたパーセンテージのリターンは皆平等です。だからこれほど民主的なものはありません。

象牙の塔もなければ白い巨塔もありません。どこに行ってもおべっかを使わなければいけないのが社会です。しかし、相場であればどこに住んでいても、どんな状態であっても、学歴も関係ないし肩書も関係ないし、年齢も性別も関係ないのです。

要するに、富裕層になるという一縷の望みがあるとすれば、ここしかありません。例えば私がこういうことを全部みたのも全部相場をやっているからこそ深い突っ込み方の習慣ができるのです。つまり世の中で起きていること、そして自分がその中でできることを全て自分の中で解決できるのです。

投資の英知を手に入れたい方へ

僕が運営している投資の学校とは、2008年に「世界水準の投資教育と最高の学びを提供する」というビジョンの元、

大学受験の予備校のようなスタイルで一流の投資家から直接、彼らの実践方法を学べる学校として創業しました。

結果として2021年現在では累計13万人以上の方に講座を体験していただき、

大変多くの勝ち組投資家が誕生しています。

ここに、日本トップクラス…

いえ、世界でも有数の「投資の教養」があることは

手前味噌ながら自信があります。

僕自身も、これまで投資の学校を運営してきた中で、一流の投資家から大変多くの教養を学びました。

そこで投資の学校代表として一番間近で一流の投資家の先生方から学んだ投資の教養を、1人でも多くの個人投資家に届けるためYoutubeで動画を投稿しています。

例えば下記のような動画をご覧いただけます。

・元金10万円スタートでも「億越え」は可能!?お金が驚くほど増える「投資の真の魅力」を教えます!

・【利益率がUPする?】投資の取引記録の付け方とツールのプレゼント

・【稼げる投資の時間帯】一日中パソコンに張り付かなくていいFX投資の時間割!副業FXや株式投資のスキマ時間の効率的な時間帯選びとは!

・【完全版】日本株の個別銘柄で、これから上昇する銘柄を見つける方法

・【永久保存版】初心者が投資で儲かるために覚えておくべき「トレンド」を利益にするための注意点、鉄則とは。

どれも10分ほどで学べる内容になりますので、通勤時間や寝る前のちょっとした時間にご覧ください。