目次

2008年のリーマンショックから10年以上の月日が経過しました。その間に日経平均はおよそ7,000円から24,000円と指数換算で3倍以上にも上昇しています。しかし、相場参加者が全員勝っているのかというと「違います」。ではなぜ長期の上昇相場でも勝てない層が存在するのでしょうか?それは資金管理が甘いからです。

今回は株式投資で最も重要な「資金管理」について解説していきたいと思います。また併せて「勝つための」資金管理方法もご紹介していきます。

資金管理のミスで相場から退場してしまうメカニズム

ここでは資金管理のミスで相場から退場してしまうメカニズムを考えていきます。

時間軸からの考察

資金管理について軸を使って考えていきましょう。

上記は日本を代表する自動車メーカーのトヨタ自動車(7203)の10年間の株価推移を表したものです。最安値2,330円(2011年11月)、最高値8,783円(2015年3月)とおよそ3.7倍にも株価が上昇していることがわかります。

株価推移を見ていただければ一目瞭然ですが、時価総額20兆円を超えるトヨタ自動車でも短期間に株価が倍になったり、逆に半値になったりすることがわかります。結果がでている今なら天井で売って底で買いなおす、をくり返すことは簡単ですが、実際に答えがない時点で売買をするのは難しいことがわかりますよね?

特に株価が低迷していると、「底が見えない」不安感から無駄に損切りしてしまうこともあります。また株価が順調に上昇している時は「まだいける!」と高値で株を買い増ししてしまいがちです。こうしたことを繰り返すことで、資金管理ができなくなり相場で立ち往生してしまうことになります。

銘柄選びからの考察

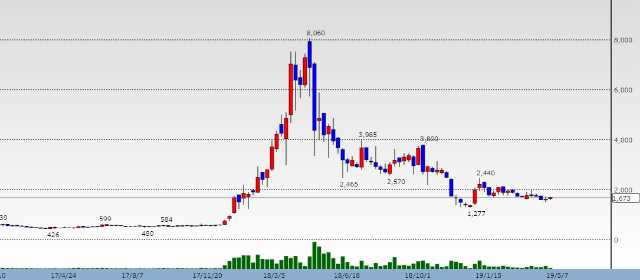

上記は2018年に一番動いたオウケイウェイヴ(3808)の株価推移です。2018年の大発会601円で開始した株価が5月には8,060円と10倍以上に上昇しています。また2018年の大納会には1,385円と急激に株価が下落したこともわかります。

こうした新興銘柄は値動きが非常に激しいため、資金配分を一歩間違えると即退場になりかねません。

見てきたように、投資するタイミングや銘柄選択によって、資金がショートし相場で大敗を期してしまうことがあることがわかります。

資金管理のミスで相場から退場してしまう具体例

ここでは実際にどのようなケースで資金管理のミスから退場してしまう事態に陥ってしまうのかを考察していきます。

信用取引を利用しているケース

信用取引を申し込むと、自己資金のおよそ3倍の金額の資金を活用することができます。いわゆる「レバレッジ」が株式相場では信用取引に該当します。信用口座を利用した場合、状況によっては速攻で退場に追い込まれたり、時には借金を背負ったりすることにもなるで注意が必要です。

(例)杉村倉庫(9307)

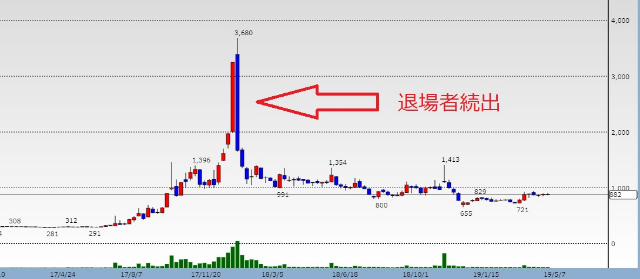

参考:杉村倉庫(9307)週足チャート

上記は杉村倉庫(9307)の株価推移です。週足でわかりにくいのですが、1週間(5営業日)で3,680円から1,651円と半値以下に暴落していることがわかります。

当時、仕手株として人気が高かった杉村倉庫はたった1か月で1,062円から3,680円と株価が3倍以上に跳ね上がりました。この反動から高値3,680円を付けたとたんストップ安まで一気に下落するという、所用時間は30分もかからないほどの暴落劇を演じました。

それから数日ストップ安が続き「売りたくても売れない」状況に陥りました。そして株価が寄ったころには1,600円台になっていました。

こうした状況で杉村倉庫を3,680円で信用取引を利用して取引した場合、どのような事態に陥るのか検証していきたいと思います。

40万円を入金し、杉村倉庫を3,680円で300株購入した場合(即にいう3階建て)、以下のようになります。

1,651円で売却した場合の損失金額

(3,680-1,651)×300株=608,700円

入金金額は40万円であったため、借金(追証)が208,700円発生することになります。

このようにしっかりとした資金管理も行わずに、信用取引 でレバレッジを掛けて投資してしまった場合、1回の投資で退場するどころか借金を抱えてしまうことになりかねません。

デイトレードを行っているケース

デイトレードは翌日にポジションを持ち越さない投資方法のため、リスクの低い投資方法であると考えられていますが、本当にデイトレードはリスクが低い投資方法なのでしょうか?

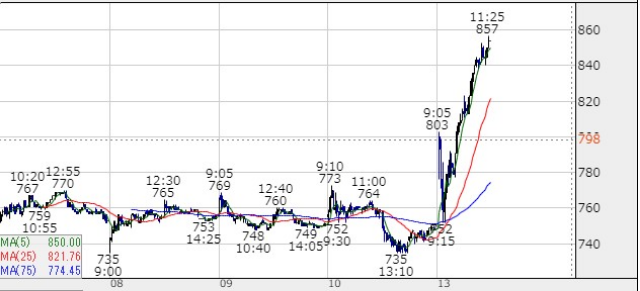

上記はデイトレード向きの値動きをした新日本科学(2395)の値動きです。決算を受けて大きく値が動いています。

- 始値800円

- 高値857円

- 安値752円

- 幅値105円

1日で10%以上もの大きなボラが出ています。始値800円で「今日はあがる」と買いでポジションをとった場合、9:15には752円と6%の下落しているため、デイトレーダーの多くは損切を行ったと考えられます。通常デイトレードでは損切を1~5%の下落があった場合に行うからです。その後株価は前日比14%以上まで高騰しましたが、多くのデイトレーダーは買いでも売りでも損失を被るような値動きであることがわかります。

デイトレードの損切設定を5%に置いた場合、5%×20日=100%となり、20回連続で負けてしまった場合、資金は0円になってしまうことがわかります。通常のデイトレーダーは1日10前後のポジションをとるケースが多いので、最短2日程度で退場してしまう可能性があることがわかります。

見てきたように「デイトレードならリスクが低い」ということはありません。損切貧乏で退場するデイトレーダーが多いことからも、デイトレードでも資金管理が重要であることがわかります。

短期売買を繰り返しているケース>

上記は2019年5月13日の値下がり率ランキング表です。大きく暴落している銘柄が多数存在していることがわかります。日経平均が前日比90円マイナスと、指数が大きく暴落しているわけではありません。ではなぜ暴落銘柄が多いのでしょうか?それは決算シーズンだからです。決算を受けてポジションを作り直す投資家が多い時期なので、決算が思いのほか悪かった場合大きく株価が下落してしまいます。

ソールドアウトは9日に発表した決算が悪かったため、2日連続ストップ安に張り付いています。3,912円からたった2日間で2,500円です。2日間でおよそ4割下落したことになります。

このように短期売買でも資金管理をしっかりと行わない場合、速攻資金が枯渇してしまうリスクがあることがわかります。

1銘柄に集中投資しているケース

上記で見たように、決算シーズンは急落する銘柄が多いことがわかります。こういったケースで1銘柄に集中投資をしてしまった場合、短期間で資金が簡単に半減してしまうことになるため注意が必要です。

「勝つための」資金管理方法

前項のリスクの高い資金管理を分析してきました。それを踏まえて、「勝つための」資金管理方法とはどのような資金管理なのかを考察していきたいと思います。

投資方法を現物オンリーに絞る

信用取引は利益が出ている時には大変便利な制度ですが、一晩明けたら20%以上も上下するような株式取引では、一発退場しかねない制度です。ですから信用取引は初心者のうちは使うことなく現物で投資するように心がけましょう。現物投資であれば、たとえ企業が倒産したとしても借金ができることはシステム上ありません。

時間をうまく活用する

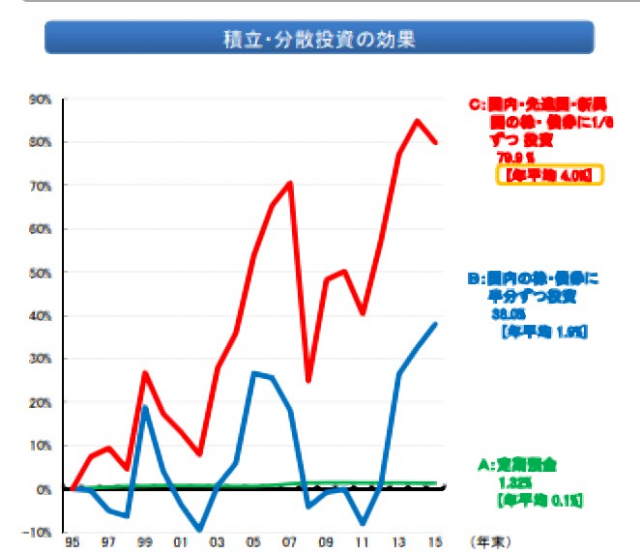

上記は長期投資のリターン結果です。20年投資した場合、投資収益率は2~8%(年率)に収斂していることがわかります。デイトレードや短期売買を繰り返し、損切貧乏にならないためにも時間を援用した長期投資に切り替えたほうが安定した投資成績を残すことが可能です。よって資金管理も長期投資に合わせて、一括購入型から時間分散型の購入方法に切り替えましょう。

分散投資を行う

上記は分散投資の投資結果です。幅広い分野に投資することでリターンが上昇していることがわかります。株式投資でも少数の銘柄に一括投資するのではなく、多くの銘柄に分散投資をすることで、全体的なリターンを上げることが可能になります。

プロが活用する「負けない」資金管理方法

ここではプロが活用している「負けない」ための資金管理方法をご紹介していきます。

株式口座を使い分ける

一社の証券口座だけを使うと、資金管理も銘柄管理も一括で行うことができるので便利です。しかし、証券口座が1つしかない場合、長期投資用・短期トレード用の資金が混ざってしまい有効な資金管理ができなくなります。ですから、長期口座用と短期トレード用の口座を使い分けましょう。こうすることで物理的に資金管理を行うことができます。

一定の利益が出たら、預金する

口座に資金を置いたままにしてしまうと、そのまま自動的に株式を購入してしまうことになる方が多いのではないでしょうか?ですから、一定の利益が出た時点で、銀行の定期預金に資金を振替することをお勧めします。資金を物理的に銀行預金に移し替えることで、暴落時の資金調達が行えるため大変便利です。

最低でも5つ以上の銘柄に分散投資を行う

企業の業績悪化に伴う暴落リスクや倒産リスクを防止するといった観点から、最低でも5銘柄以上の銘柄に分散投資を行いましょう。

| 1年間の投資損益 | |

| A銘柄 | 10% |

| B銘柄 | 20% |

| C銘柄 | プラスマイナス0 |

| D銘柄 | -10% |

| E銘柄 | -20% |

| トータル | プラスマイナス0 |

1銘柄に一括投資した場合

1銘柄に一括投資した場合、利益が出た銘柄であれば、大きなリターンをゲットすることができますが、マイナス銘柄を選択してしまった場合は損失しか得ることができません。

5銘柄に分散投資した場合

上記の例のように利益にばらつきがあるケースでも、多くの銘柄に分散投資をすることで損失を抑えることが可能です。

100万円を分割投資した場合

上記のように1勝4負(倒産企業含む)のケースでも、分散投資を行うことで利益を上げることが可能です。

今回は株式投資で最も重要な「資金管理」について解説してきました。値動きの大きな株式投資では、1日の投資で全資産を失いかねないリスクも存在することがお分かりいただけたと思います。時間と銘柄両方の軸を活用した分散投資を行うことでうまく資金管理を行っていきましょう。

投資の英知を手に入れたい方へ

僕が運営している投資の学校とは、2008年に「世界水準の投資教育と最高の学びを提供する」というビジョンの元、

大学受験の予備校のようなスタイルで一流の投資家から直接、彼らの実践方法を学べる学校として創業しました。

結果として2021年現在では累計13万人以上の方に講座を体験していただき、

大変多くの勝ち組投資家が誕生しています。

ここに、日本トップクラス…

いえ、世界でも有数の「投資の教養」があることは

手前味噌ながら自信があります。

僕自身も、これまで投資の学校を運営してきた中で、一流の投資家から大変多くの教養を学びました。

そこで投資の学校代表として一番間近で一流の投資家の先生方から学んだ投資の教養を、1人でも多くの個人投資家に届けるためYoutubeで動画を投稿しています。

例えば下記のような動画をご覧いただけます。

・元金10万円スタートでも「億越え」は可能!?お金が驚くほど増える「投資の真の魅力」を教えます!

・【利益率がUPする?】投資の取引記録の付け方とツールのプレゼント

・【稼げる投資の時間帯】一日中パソコンに張り付かなくていいFX投資の時間割!副業FXや株式投資のスキマ時間の効率的な時間帯選びとは!

・【完全版】日本株の個別銘柄で、これから上昇する銘柄を見つける方法

・【永久保存版】初心者が投資で儲かるために覚えておくべき「トレンド」を利益にするための注意点、鉄則とは。

どれも10分ほどで学べる内容になりますので、通勤時間や寝る前のちょっとした時間にご覧ください。